Jak ustalić wysokość VAT po zmianie stawki

Do 31 marca - w ramach rozwiązań antyinflacyjnych - podstawowe produkty spożywcze są objęte 0 proc. stawką VAT. Od 1 kwietnia zostaną opodatkowane stawką w wysokości 5 proc. Dla podatników dokonujących sprzedaży tych produktów oznacza to konieczność przeprogramowania kas fiskalnych oraz ustalenia stawek VAT w przypadku dokonywania transakcji w okresie ich zmiany. Jak prawidłowo ustalić stawkę VAT, gdy zmienia się jej wysokość?

INFORLEX Matryca stawek VAT z kodami GTU – program z wyszukiwarką >>>

Od 1 kwietnia 2024 r. produkty spożywcze, które do 31 marca były objęte 0 proc. stawką VAT, zostaną opodatkowane stawką w wysokości 5 proc. VAT.

Dla podatników dokonujących sprzedaży tych produktów oznacza to konieczność:

- przeprogramowania kas rejestrujących, aby od 1 kwietnia powrócić do stawki 5% VAT obowiązującej przy ich sprzedaży,

- prawidłowego ustalenia stawek VAT przed i po zmianie,

- aktualizacji posiadanych WIS.

Zerowa stawka VAT obejmuje obecnie (do 31 marca 2024 r.) podstawowe produkty spożywcze takie jak:

- mięso i ryby oraz przetwory z nich,

- mleko i produkty mleczarskie,

- jaja,

- miód naturalny,

- orzechy,

- warzywa i owoce oraz ich przetwory,

- tłuszcze zwierzęce i roślinne jadalne,

- zboża i przetwory ze zbóż, w tym pieczywo i pieczywo cukiernicze,

- jak również określone preparaty i mleko do żywienia niemowląt i dzieci oraz dietetyczne środki spożywcze specjalnego przeznaczenia medycznego.

Jak zmienią się stawki VAT od 1 kwietnia 2024 r. >>>

Zgodnie z art. 41 ust. 14a ustawy o VAT, w przypadku czynności podlegającej opodatkowaniu VAT, która została wykonana przed dniem zmiany stawki, a w stosunku do której obowiązek podatkowy powstaje w dniu zmiany stawki lub po tym dniu, czynność ta podlega opodatkowaniu VAT według stawek obowiązujących dla tej czynności w momencie jej wykonania

W przypadku zmiany stawki VAT decydujący jest moment wykonania czynności, a nie moment powstania obowiązku podatkowego.

W przypadku dostawy towarów stawką VAT, którą należy zastosować, jest zatem stawka obowiązująca w dniu „wykonania dostawy”.

W marcu 2024 r. stawka VAT na mięso wynosi 0%. Załóżmy, że rząd nie przedłuży terminu obowiązywania stawek obniżonych na żywność i od 1 kwietnia 2024 r. na dostawę mięsa obowiązuje stawka VAT 5%.

Jan Kowalski kupił mięso, którego dostawa zrealizowana została 20 marca 2024 r. Faktura dokumentująca tę transakcję została wystawiona 3 kwietnia 2024 r. Pan Jan następnie sprzedał część zakupionego mięsa pani Janinie Nowak. Dostawa mięsa dla pani Janiny nastąpiła 4 kwietnia 2024 r.

W opisanym przypadku wystąpiły dwie transakcje sprzedaży mięsa, które będą opodatkowane różnymi stawkami VAT. Transakcja, w ramach której mięso zostało dostarczone 20 marca 2024 r., podlega opodatkowaniu 0% stawką VAT, natomiast transakcja, w ramach której mięso zostało sprzedane (nastąpiła dostawa) 4 kwietnia 2024 r., podlega opodatkowaniu stawką VAT wynoszącą 5%.

W przypadku wewnątrzwspólnotowego nabycia towarów (WNT) stawkę należy ustalać na dzień powstania obowiązku podatkowego (art. 41 ust. 14g ustawy o VAT). Obowiązek podatkowy powstaje w dniu wystawienia faktury, nie później niż 15 dnia miesiąca następującego po miesiącu dostawy towarów.

Pan Dariusz kupił od niemieckiego kontrahenta warzywa, które otrzymał 28 marca 2024 r. Fakturę dokumentującą tę transakcję otrzymał 8 kwietnia 2024 r. Obowiązek podatkowy dotyczący tej transakcji powstał więc w kwietniu 2024 r., co oznacza, że pan Dariusz powinien opodatkować tę transakcję stawką 5%.

Powyższe zasady dotyczą również wystawiania faktur korygujących do faktur dokumentujących dostawy towarów objęte zmienioną stawką VAT.

Spółka Delta sprzedaje przetwory ze zbóż spółce Alba. Z uwagi na długoletnią współpracę spółka Alba wynegocjowała rabat w wysokości 3%, który oprócz przyszłych transakcji obejmuje również wszystkie dotychczasowe dostawy wykonane w 2024 r. Spółka Delta, korygując sprzedaż w okresie styczeń–marzec, stosuje stawkę VAT, która w tym czasie była obowiązująca, czyli stawkę wynoszącą 0%.

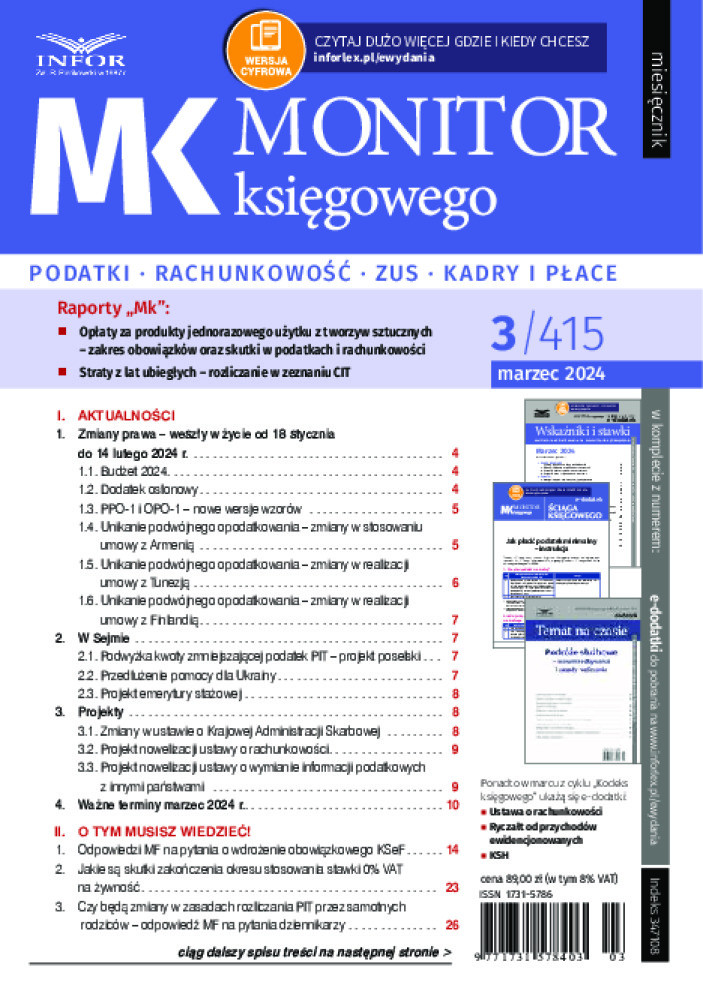

Czytaj więcej w najnowszym wydaniu Monitora Księgowego Nr 3/2024 r.

Jakie są skutki zakończenia okresu stosowania stawki 0% VAT na żywność >>>

Monitor księgowego Nr 3/2024 r.