Rozliczenie straty w deklaracji CIT-8 za 2023 rok

Jeżeli uzyskiwane przez firmę przychody są niższe od ponoszonych kosztów uzyskania przychodów, firma ponosi stratę. Odliczenie straty od dochodu pozwala zmniejszyć podatek do zapłaty. Jednym ze sposobów rozliczenia straty jest jej wykazanie w załączniku do deklaracji CIT-8 za 2023 rok. Dla podatników, których rok podatkowy pokrywa się z rokiem kalendarzowym termin na złożenie zeznania upływa 2 kwietnia 2024 roku.

Kiedy złożyć CIT-8 za 2023 r. - wskazówki dla podatników >>>

Do 2 kwietnia 2024 r. podatnicy CIT o kalendarzowym roku podatkowym mają obowiązek:

- złożenia zeznania o wysokości dochodu osiągniętego (straty poniesionej) za 2023 r.,

- wpłaty podatku należnego wykazanego w zeznaniu albo różnicy między podatkiem należnym od dochodu wykazanego w tym zeznaniu a sumą należnych zaliczek za okres od początku roku.

Kiedy można odliczyć stratę

Dochodem ze źródła przychodów jest nadwyżka sumy przychodów z tego źródła nad kosztami ich uzyskania osiągnięta w roku podatkowym. Jeżeli koszty uzyskania przekraczają sumę przychodów, różnica jest stratą ze źródła przychodów (zob. art. 7 ust. 2 updop).

Jeśli w poprzednich latach poniosłeś stratę, czyli twoje przychody były niższe od poniesionych kosztów uzyskania przychodów, możesz ją odliczyć od dochodu uzyskanego w przyszłości. Odliczenie straty pozwoli ci zmniejszyć podatek do zapłaty.

Stratę możesz odliczyć od dochodu w ciągu pięciu kolejnych lat, po roku, w którym poniosłeś stratę. Strata z lat ubiegłych musi pomniejszać dochody uzyskane z tego samego źródła.

Stratę poniesioną w danym roku podatkowym można odliczyć:

w najbliższych kolejno następujących po sobie pięciu latach podatkowych, z tym że kwota odliczenia w którymkolwiek z tych lat nie może przekroczyć 50% tej straty, albo

w jednym z kolejno następujących po sobie pięciu latach podatkowych, przy czym kwota jednorazowo odliczona nie może przekroczyć 5 mln zł (nadwyżka ponad 5 mln podlega odliczeniu w pozostałych latach pięcioletniego okresu przy czym nie może być większa niż 50% kwoty poniesionej straty).

W ten sposób odliczane mogą być zarówno straty poniesione z zysków kapitałowych, jak również z innych źródeł przychodów.

Straty osiągnięte z danego źródła przychodów odliczane mogą być wyłącznie od dochodu z tego samego źródła.

A zatem poniesione w poprzednich latach straty z:

- zysków kapitałowych odliczane mogą być wyłącznie od dochodów z zysków kapitałowych (nie jest dopuszczalne odliczanie takich strat od dochodów z innych źródeł przychodów),

- innych źródeł przychodów odliczane mogą być wyłącznie od dochodów z innych źródeł przychodów (nie jest dopuszczalne odliczanie takich strat od dochodów z zysków kapitałowych).

Spółka z o.o. poniosła w 2022 r. stratę z zysków kapitałowych oraz uzyskała dochód z innych źródeł przychodów. Również w 2023 r. spółka ta poniosła stratę z zysków kapitałowych oraz uzyskała dochód z innych źródeł przychodów. W tej sytuacji nie może odliczyć w 2023 r. poniesionej w 2022 r. straty z zysków kapitałowych.

Rozliczenie straty w zeznaniu CIT-8

Należy je wykazać w części B.2.2 (straty z zysków kapitałowych) oraz w części B.2.3 (straty z innych źródeł przychodów). W częściach tych wykazywane są:

lata poniesienia strat,

kwoty poniesionych strat,

kwoty strat odliczone od dochodu w latach ubiegłych,

kwoty strat odliczane w roku bieżącym.

Sumy strat z lat ubiegłych podlegające odliczeniu w roku bieżącym wykazywane są w polach 119 i 140 stanowiącej załącznik do zeznania CIT-8 informacji CIT-8/O, a następnie uwzględniane w polach 158 i 159 tej informacji. Kwoty z tych pozycji są ostatecznie wskazywane w polach 108 i 109 zeznania CIT-8(33).

Spółka akcyjna z poprzedniego przykładu w celu odliczenia w ramach zeznania CIT-8 za 2023 r. całości straty z innych źródeł w ramach limitu 5.000.000 zł. poniesionej w 2022 r. powinna:

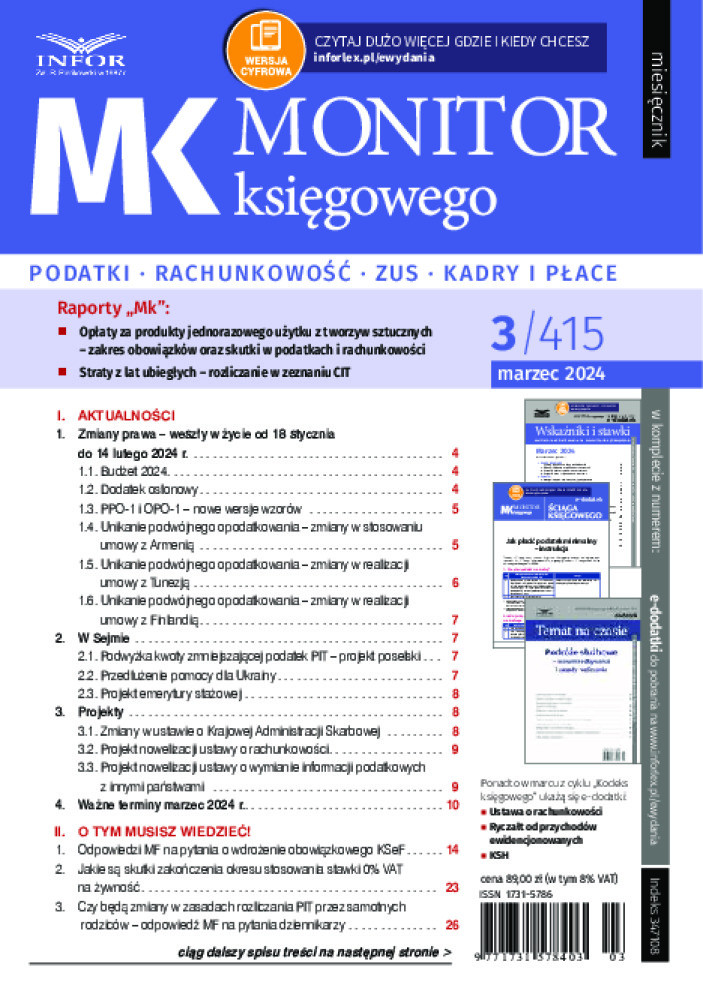

Czytaj więcej w najnowszym wydaniu Monitora Księgowego Nr 3/2024 r.

Straty z lat ubiegłych – rozliczanie w zeznaniu CIT za 2023 r. >>>

Monitor księgowego Nr 3/2024 r.